行业预计锂的市场需求将从2021年的大约50万吨碳酸锂当量(LCE)飙升至2030年的三四百万吨,但我们认为锂行业有能力提供足够的产品,来满足锂离子电池行业飞速发展的需求。预计从2021年到 2030年,采用传统制取工艺的锂供应量有望增加300%以上;此外,直接提锂(DLE)和直接制锂(DLP)技术有望成为重要驱动力量,使锂行业能更快满足飙升的需求。尽管DLE和DLP技术仍处在起步阶段,且易受行业“曲棍球棒式”需求增长曲线和前置时间造成的波动影响,但这两种技术在增加锂供应、减少行业碳足迹、降低成本方面潜力巨大。目前已经公布的DLE和DLP产能占到2030年锂供应量的约10%,还有一批采用传统制锂技术的项目也在规划之中。

然而,要满足市场的锂需求不是一件简单的事。尽管遭受新冠疫情的冲击,2020年电动汽车的销量仍然增长了约50%,2021年更是翻倍达到大约700万台。激增的电动汽车需求带动锂价在一年内飙升了约550%:2022年3月初,碳酸锂的价格已超过 75000美元/吨,氢氧化锂的价格则突破了65000美元/吨(五年平均价格大约仅约14500美元/吨)。目前,几乎所有车用动力电池及电子消费品都需要用到锂。锂离子电池也广泛应用于很多其他场景,如储能、空中交通工具等。由于电池容量因其活性材 料配比而异,各种新的电池技术也纷纷进入市场,电池市场对未来锂需求的影响究竟几何,还存在很多不确定性因素。例如,能显著提升电池能量密度 的锂金属负极电池,每千瓦时所需的锂几乎是目前普遍使用的石墨负极电池的两倍。

那么未来是否能有充足的锂来满足一个电动化新世界的需求?这个问题对于价值链上矿企、精炼厂、电池制造商和整车厂等每一个环节都至关重要。

一、影响锂需求的若干因素

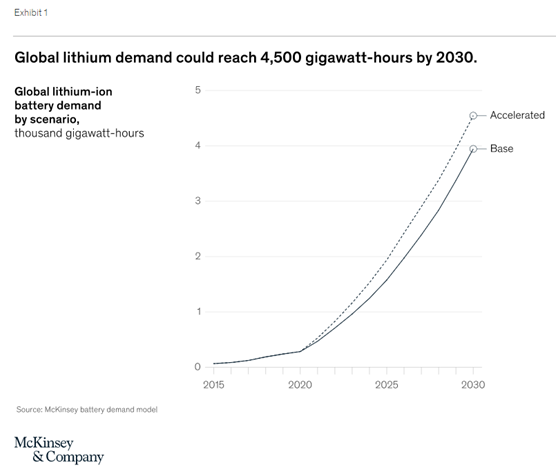

麦肯锡预计,今后十年,锂离子电池市场将以约 30%的年均复合增长率持续增长。到2030年,电动汽车、储能系统、电动自行车、电动工具及其他电池密集型应用场景有望总共产生4000~4500吉瓦时的锂离子电池需求(见图1)。

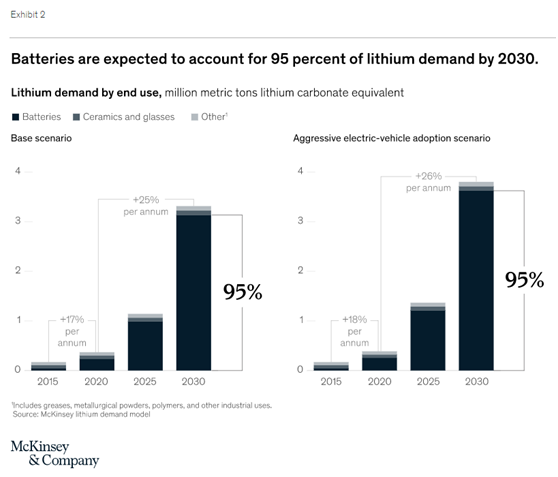

在不久之前的2015年,来自电池行业的锂需求占比不到30%;主要的锂需求来自陶瓷、玻璃产业(35%)和润滑脂、冶金粉末、聚合物等工业用途(35%以上)。到2030年,电池行业锂需求占比有望达到95%,根据图2所列的两种情境,总需求将以约25%~26%的年增速增至330~380万吨LCE(见图2)。

二、未来的锂供应

面对不断飙涨的需求,世界是否应对未来的锂供应感到担忧?2020年,锂产量略高于41万吨LCE; 2021年突破了54万吨,同比增长32%。在麦肯锡目前的基准情境分析中,2030年的锂需求将达到330万吨,年均复合增长率25%。由于制备锂的前置时 间较短,目前已知的2030年锂供应量约为270万吨;预计其余的需求将由新增绿地和棕地扩建项目来填补。

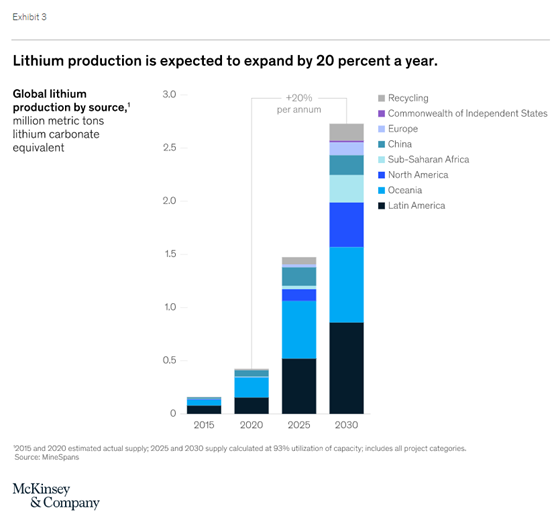

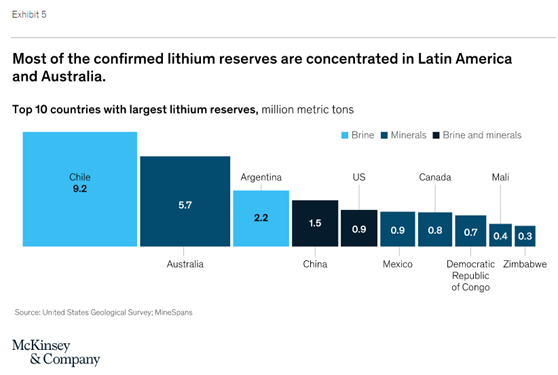

目前,几乎所有的锂矿开采都集中在澳大利亚、拉丁美洲和中国,2020年的总产量占到全球的98%。一批即将上马的项目很可能带来新的玩家,并将锂矿开采的版图拓展至西欧、东欧、俄罗斯及其他独联体(CIS)国家。这些产能应该足以推动供应量以每年20%的速度增长,到2030年达到270多万吨 LCE(见图3)。

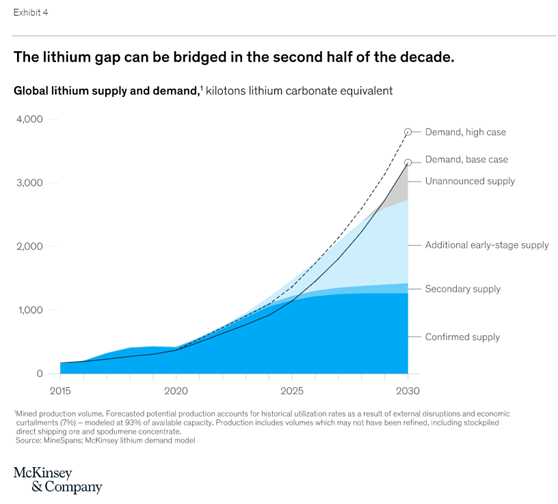

虽然供需预测显示短期内将保持供需平衡,但 2030年之前行业可能仍需再上马一批新的产能。 据预测,弥补供应缺口的锂产能有以下几个来源:新兴的常规锂矿开采和盐湖提锂项目、非常规的地热或油田卤水提锂项目,以及尚未探明的来源项目。同时,DLE和DLP等新技术预计将能提升采收率、推高产能。此外,像2018年那样,直运原矿(DSO)也有助于化解短期供应不足的风险(见图4)。

三、早期常规锂资产

从澳大利亚、智利、中国和阿根廷等老牌产锂国,到墨西哥、加拿大、玻利维亚、美国、乌克兰等新近探明锂矿资源和储量的国家,再到西伯利亚、泰国、英国、秘鲁等通常与锂开采无关的地区,都在进行常规“白色黄金”矿藏的勘探工作。随着其中一些早期项目的可行性得到验证,我们预计2022年业界 会公布一批新产能,包括一批锂含量介于200到 2000 ppm的常规卤水项目,也包括一批硬岩锂资产,品位普遍位于0.4%到1.0%之间(见图5)。

四、非常规卤水项目(地热、油田卤水)

另有一批产能可能来自非常规矿藏:品位介于100 到200 ppm的地热和油田卤水项目。前者聚焦于同 时提供清洁地热能和供应锂的双重目标。虽然目前 尚未在商业规模上得到验证,但在欧洲和北美已有一些在财务上确认可行的项目,部分早期资产已在 筹备之中。我们预计,随着技术不断发展,以及各 类概念得到验证,全球锂业版图上会出现更多地热卤水提锂项目。部分整车厂和汽车企业已经开始试水技术要求稍低的地热锂项目。例如,雷诺集团、 Stellantis和通用汽车都已在欧洲和北美签订一批 地热卤水提锂项目的战略合作和承购协议。

此外,北美的项目侧重于从油田废水中提锂。虽然这类项目的锂品位较低,但如果有合适的技术,也不失为一个额外的锂源补充。

直接提锂(DLE)

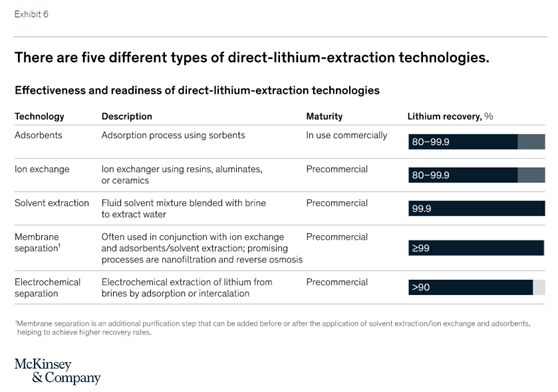

地热或油田卤水提锂项目要成为可靠的锂供应源,须有一套经过验证的DLE工艺。目前一些企业正在对各种DLE工艺进行测试。虽然方法各异,但概念都是相同的:利用吸附法、离子交换法、膜分离法或溶剂萃取法,让卤水流经某种锂吸附材料,再经淋洗剂脱析出碳酸锂或氢氧化锂。

DLE技术前景光明,目前考虑采用该技术的不仅包括非常规提锂企业,也有一直以来聚焦“典型”卤水提锂资产的企业。DLE的潜在优势包括:消除或降低蒸发池的碳足迹;生产用时比传统卤水提锂法更短;将采收率从40%左右提高到80%以上;淡水使用量更低,这对于在缺水地区采矿是决定性的因素;相比传统卤水提锂工艺,萃取剂使用量更低,产品纯度更高(镁、钙、硼等杂质较少)。

目前仅有吸附法DLE技术在阿根廷和中国投入 商用。如果DLE技术能得到大规模推广,并应用于各种卤水项目,将能通过提高采收率、降低运营成本等优化现有产能,同时改善项目的环境影响(见图6)。

直接制锂(DLP)

与DLE类似,DLP技术采用聚合物吸附金属锂,然后将锂提取出来置入电解管,制成最终的锂产品。如果能成功,这一制锂工艺有望对供应产生重大影响。

直运原矿(DSO)

万一产能部署延迟,还有一个办法可以弥补短期供应不足的风险,那就是向市场供应直运原矿(DSO)。低品位的锂辉石精矿只需很短的前置时间(棕地项目仅需不到一年)就可投放到市场,由此带来的销售额有助于建设大规模的锂辉石加工厂。精炼DSO的成本更高,挑战也更大,但2018年的情况向我们展 示了该方案的可能性。彼时面对昂贵的价格和供应短缺的市场环境,中国精炼厂直接从澳大利亚进口 氧化锂含量不足1.5%(锂含量仅0.7%)的低品位锂辉石精矿,满足了市场需求。

五、回收利用

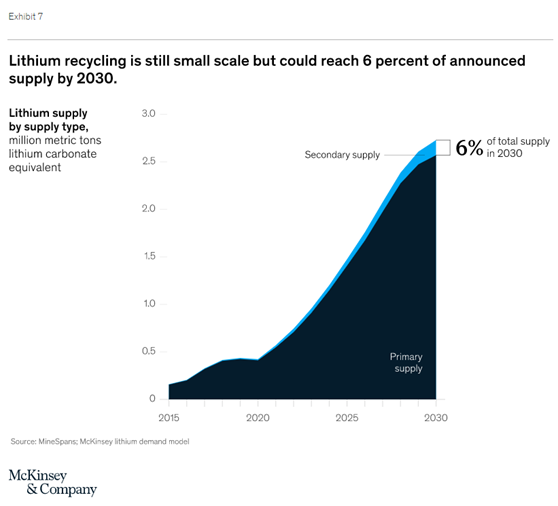

锂离子电池能否回收,已成为一个人们普遍关心的问题。乘用车电池的预期寿命为10到15年,加上储能行业有利用废弃电动汽车电池的可行性,在本世纪第二个十年期间,电池回收利用率有望提升,但达不到颠覆现有格局的程度。通过不同回收工艺,废弃电池中的锂回收率将介于0到80%之间。到 2030年,再生锂有望在总产量中占到略高于6%的份额(见图7)。

六、替代风险

另一个问题是,锂是否会被取代?大多数电网规模储能应用场景都存在一系列开发程度不等的替代性电池技术,比如钒液流电池、锌空气电池、钠硫电池、钠镍电池等。然而在满足电动交通方面,目前尚未出现锂电池的替代品。唯一可能的选择是钠离子电池,但即便该技术完全成熟投用,也只能取代部分低性能的应用场景。综上所述,到2030年,替代品导致锂需求下滑的风险较小。

七、下一步行动

那么,世界能否获得足够的锂,来支撑即将来临的电动汽车革命?我们对此抱有信心,但需要锂业价值链的各个环节都采取具体的行动:(1)投资发展新技术。例如,DLE技术可通过提高 采收率,提升常规卤水项目的锂产量;同时该技术还让非常规的地热或油田卤水提锂成为可能。(2)探索开发新项目。2021年,几乎90%的锂矿开 采活动都集中在澳大利亚、智利、中国。面向其他地区拓展新矿源,有利于建立一个更大的资源开采基础。(3)用户需求预警。取决于电池技术的发展情况,行业将需要生产更多的碳酸锂或氢氧化锂。相应地,整车厂及相关数字化制造商等终端用户可通过提前确定所需锂产品规格和数量,发出预警信号,给矿企留足应变时间,更好地满足市场需求。